Le géant du luxe français LVMH a confirmé lundi avoir fait une offre –estimée à 14,5 milliards de dollars– à Tiffany, l’un des grands noms de la joaillerie, pour étoffer encore sa présence aux Etats-Unis, mais les négociations sont pour l’heure au point mort.

L’acquisition du joaillier new-yorkais, qui a servi de décor à la première scène du film « Diamants sur canapé » (« Breakfast at Tiffany’s ») avec Audrey Hepburn en 1961, serait l’une des plus importantes pour le groupe et viendrait ajouter un nom nimbé de prestige et d’histoire à celui de Louis Vuitton, Dior ou encore des champagnes Veuve Clicquot et Moët & Chandon.

« A la suite des récentes rumeurs de marché, le groupe LVMH confirme qu’il a engagé des discussions préliminaires concernant une éventuelle opération avec Tiffany », a indiqué LVMH dans un communiqué, tout en précisant qu’à ce stade, il n’y avait « aucune certitude » que ces discussions aboutissent à un accord.

« Tiffany examine attentivement la proposition », a répondu le joaillier, dont le magasin amiral jouxte la Trump Tower sur la 5e avenue à New York.

Surenchère ?

Les négociations entre les deux groupes sont pour l’instant « au point mort », a indiqué à l’AFP une source proche du dossier. Il n’est pas exclu toutefois qu’ils reprennent langue dans les prochaines semaines.

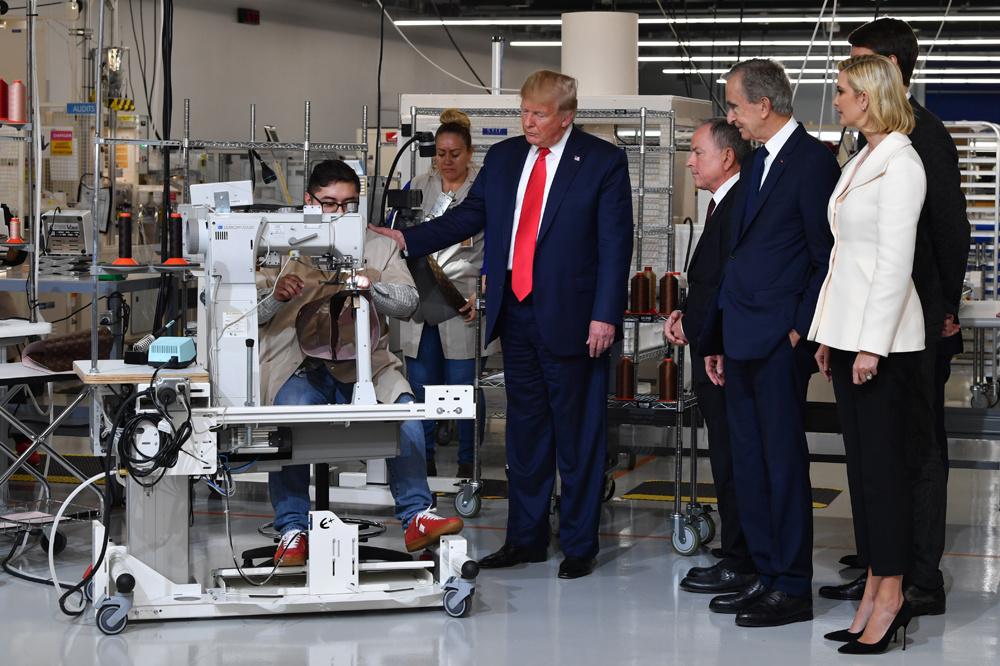

Les deux parties divergent sur le prix. Le géant du luxe propose 120 dollars par titre, ce qui représente une prime de 22% pour les actionnaires comparé au cours de clôture du titre vendredi soir à Wall Street. Mais Tiffany souhaite que LVMH, présidé par le milliardaire Bernard Arnault, relève son offre.

Ce que n’est pas disposé à faire pour le moment le groupe français qui verrait, en cas de fusion, sa croissance dopée aux Etats-Unis, son deuxième marché après l’Asie. Le groupe limiterait par la même occasion les effets négatifs des tensions commerciales qui pèsent sur la demande de produits de luxe en Chine.

Lundi, l’action Tiffany s’est envolée de 31,63% à 129,72 dollars, les investisseurs semblant parier sur une contre-offre d’un autre groupe du luxe ou sur la surenchère de LVMH, présent dans divers secteurs d’activité, allant de la mode aux vins et spiritueux en passant par les parfums, les cosmétiques et la distribution sélective (Sephora). « Il est difficile de penser que quelqu’un d’autre va signer un chèque de plus de 15 milliards de dollars », a dit une autre source.

Que fera Tiffany ?

Il est toutefois « peu probable que les actionnaires de Tiffany acceptent cette proposition initiale », de 14,5 milliards de dollars, « étant donné qu’elle ne représente qu’une prime modeste par rapport à sa valorisation actuelle », estime Michael Hewson, analyste pour CMC Markets.

Les deux camps se livrent à des analyses des performances passées de Tiffany comparé aux autres groupes du luxe, dont les bénéfices et marges ont flambé depuis 2014 sous l’impulsion de la clientèle asiatique et en l’occurrence chinoise au pouvoir d’achat conséquent.

La marge opérationnelle brute du joaillier a augmenté de 3,6% lors des cinq dernières années, tandis que son chiffre d’affaires a progressé de 6,5% à 4,4 milliards de dollars sur l’exercice 2018. Sa croissance est néanmoins freinée par le dollar fort et une baisse des dépenses des touristes aux Etats-Unis.

En Bourse, le titre de Tiffany s’est apprécié de seulement 6% entre début 2014 et vendredi soir, là où celui de LVMH a plus que triplé.

Cette opération pourrait permettre à LVMH de « compléter un portefeuille de marques uniques », en renforçant sa présence dans la joaillerie, ont commenté les analystes d’Invest Securities. LVMH détient déjà la marque Bulgari mais est encore loin de son rival Richemont, propriétaire de Cartier et Van Cleef & Arpels.

« C’est dire toute l’importance que le groupe LVMH continue d’attribuer au marché américain qui reste intrinsèquement le premier débouché mondial du luxe », ont ajouté les analystes.

Fondé en 1837 par Charles Lewis Tiffany, le joaillier new-yorkais avait ouvert sa première boutique dans le sud de Manhattan. Il avait fait son entrée en Bourse en mai 1987, près de 150 ans après sa création.