Passionné de vin? En France, le Groupement Foncier Viticole démocratise l’achat de vignes en le mettant aussi à la portée des petits investisseurs. Une sorte de crowdfunding calibré pour les amateurs.

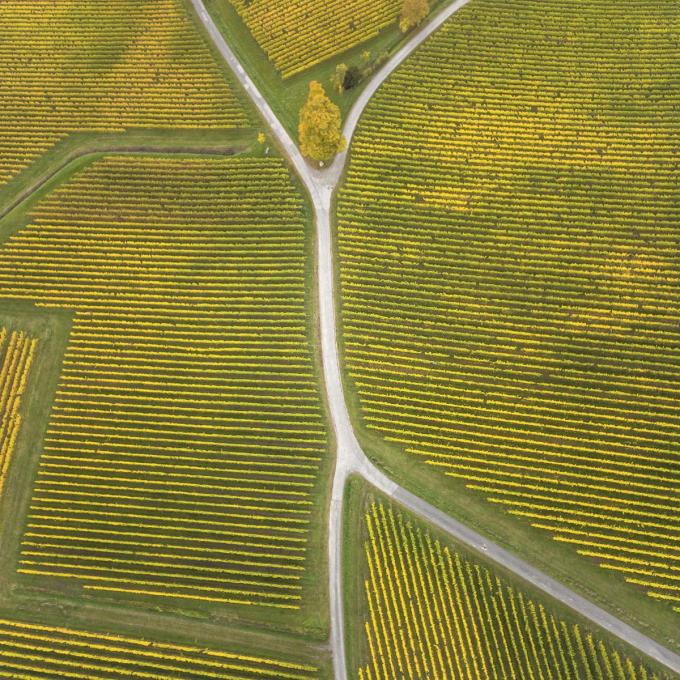

Le vin est plutôt à la fête: la consommation ne cesse d’augmenter et le prix du foncier s’envole, surtout dans les parcelles classées en AOC. Début 2020, le magazine français L’Express pointait une progression annuelle de 4% depuis 25 ans du prix des vignes (1). Du coup, de gros investisseurs jettent leur dévolu sur les appellations prisées et les crus réputés, laissant le passionné désabusé sur le bord de la route qui mène au château. Mais bonne nouvelle, une alternative existe, faisant place à des investissements « raisonnables », ceux de bons pères de famille dont les économies leur permettent de débourser 2.500 euros a minima. Le système tient dans les trois lettres: « GFV » pour « Groupement Foncier Viticole ». Cette formule a le vent en poupe en ce qu’elle offre de mettre un pied dans le cénacle du vin hexagonal classé. Créé en 1970, le concept s’est constitué autour d’une loi permettant aux membres d’une famille de simplifier les questions de la transmission des patrimoines fonciers. Avec le temps, la disposition en question a attiré des investisseurs, encouragés par des sociétés de gestion spécialisées dans le créneau.

Le principe? Un nombre limité d’épargnants constituent une société civile (le GFV) qui achète des parcelles pour les louer à un vigneron. En contrepartie, le viticulteur verse un loyer aux associés sous forme de dividendes – pouvant être, pour tout ou partie, convertis en flacons souvent proposés au tarif « propriétaire ». Bref, une opération tout bénéfice du côté de l’hédoniste ayant ouvert les cordons de sa bourse mais également pour le vigneron qui a la possibilité de développer son activité sans se mettre des emprunts écrasants à dos.

Une part de rêve

Situé sur l’appellation Coteaux du Languedoc Pic Saint-Loup, Gilles Nougalliat, propriétaire du domaine de La Costesse, fait partie des vignerons ayant tenté l’aventure. « En plus d’étendre la superficie de mon domaine, créer un GFV, en 2017, m’a permis de convertir mes vignes à l’agriculture bio, d’investir dans la cuverie et d’améliorer le triage pour une vendange saine. Quant aux associés, ils sont devenus des ambassadeurs et ont contribué à faire connaître mon vin en France et en Europe », affirme l’intéressé sur le site de la société Bacchus Conseil.

Ce type de produit financier connaît depuis quelques années une montée en puissance. Pour Frédéric Chassain, directeur commercial de Les GFV Saint-Vincent, un opérateur haut de gamme dans l’investissement patrimonial viticole, ce succès s’explique. « L’heure est à une sensibilité particulière à l’égard des valeurs que l’on peut matérialiser, c’est un investissement tangible. Après l’explosion des bulles financières spéculatives et la crise du Covid, de plus en plus de personnes estiment qu’avoir de la terre dans son portefeuille est rassurant. »

Société Saint-Vincent, Bacchus Conseil, Amundi, La Française… Le marché des GFV concentre une petite dizaine d’acteurs hexagonaux. Et tous tirent la ficelle du rêve de posséder son propre arpent en soulignant l’avantage qui consiste à diversifier son patrimoine, tout en réjouissant l’amateur de flacons qui sommeille en bon nombre d’entre nous. « Globalement, il y a deux types de GFV: d’un côté, ceux axés sur l’oenotourisme et la convivialité, dont les parts se situent entre 5.000 et 15.000 euros; de l’autre, ceux constitués pour être de purs produits financiers, l’investissement allant de 30.000 à 60.000 euros », souligne Jean-Claude Chasson de Bacchus Conseil. Il reste que si dans les grandes lignes les scénarios proposés par les différents GFV varient peu, il convient de les examiner dans le détail, ce qui nécessite un travail de collecte active d’infos, les modus operandi (type de dividendes, contrat de bail…) et les faire correspondre à son profil d’investisseur. Sans perdre de vue que l’investissement n’est pas une sinécure: risques climatiques, aléas humains (l’exploitant qui ne parviendrait plus à payer son loyer) ou perte de valeur d’une AOC (cela s’est vu, même dans le Bordelais).

A cela on ajoutera le caractère peu liquide de ce placement. En clair, la vente des parts se faisant de gré à gré, la personne souhaitant céder sa participation le fera sans filet. Rassurant, Frédéric Chassain insiste sur le soin apporté en amont de la constitution d’un GFV: « Réussir une telle opération dépend de trois facteurs: un gentil vigneron, des associés qui ont tout compris et une appellation prometteuse. Cette configuration constitue l’exception: sur huit dossiers que nous montons, un seul aboutit. Quand on marie des gens pour 25 ans, la durée de nos baux, on n’a pas le droit à l’erreur. »

Vivement l’AG!

Question cruciale: quid du rendement annuel? La plupart le situent entre 1,5% et 4,5% du capital investi. Certains estiment toutefois que ce n’est pas là que se cache la véritable valeur. Consultant dans l’informatique bancaire, Jeffrey Edison (53 ans) détient des parts dans quatre domaines depuis 2016. Montant de l’investissement? 20.000 à 30.000 euros. Pour cet Américain installé en Belgique, tout a commencé avec l’achat d’une maison dans le sud de la France. Sur le terrain, trois oliviers lui font goûter au bonheur de déguster sa propre huile. Avec son épouse et ses enfants, il se met à rêver de posséder des vignes, un but inatteignable quand on connaît le prix de l’hectare – plus de 140.000 euros en zones d’AOP selon une estimation de 2018 (2). C’est par la presse qu’il apprend l’existence des GFV. « C’est peut-être une erreur mais je considère cet investissement comme une dépense ou une opération dans laquelle le plaisir prime. Les dividendes me sont versés en bouteilles, il faut compter grosso modo 6 bouteilles par part. J’estime qu’au bout des 18 ans que durera l’aventure, j’aurai récupéré mon capital sans intérêt. » Un mauvais calcul? Certainement pas. « Il y a d’abord ce sentiment d’avoir pu choisir des pieds de vigne dans des appellations teintées d’émotions pour nous, à l’instar de Pessac-Léognan. J’ai aussi l’impression de prendre moins de risques par rapport à un société qui serait cotée en Bourse. Enfin, j’aime la convivialité qui en résulte. Il y a le plaisir d’aller chercher sa dotation sur place. Sans parler de l’assemblée générale qui permet de parler avec le vigneron, rencontrer les associés et, comme c’est le cas à Châteauneuf-du-Pape, savourer des vins en déjeunant d’un cochon rôti au milieu des vignes. » Il faut avouer qu’il y a de quoi être séduit au vu des jus de chaussette et autres mauvais sandwichs qui émaillent habituellement ce genre d’événement.

(1) L’Express, 29 février 2020.

(2) Source: SAFER (Sociétés d’aménagement foncier et d’établissement rural).